龙津药业不改初衷,将收购资不抵债的亏损企业

来源:云南天枢玉衡

发布时间:2019-05-14

浏览次数:1206

2019年2月28日,龙津药业与云南牧亚签订了《增资框架协议》,龙津药业将以自有资金收购标的公司部分股权并增资扩股,以实现对云南牧亚的控股。

今日,龙津药业再次发布公告称,已正式与云南牧亚签订《股权转让及增资扩股协议》,龙津药业将按照原计划继续推进本次收购计划。

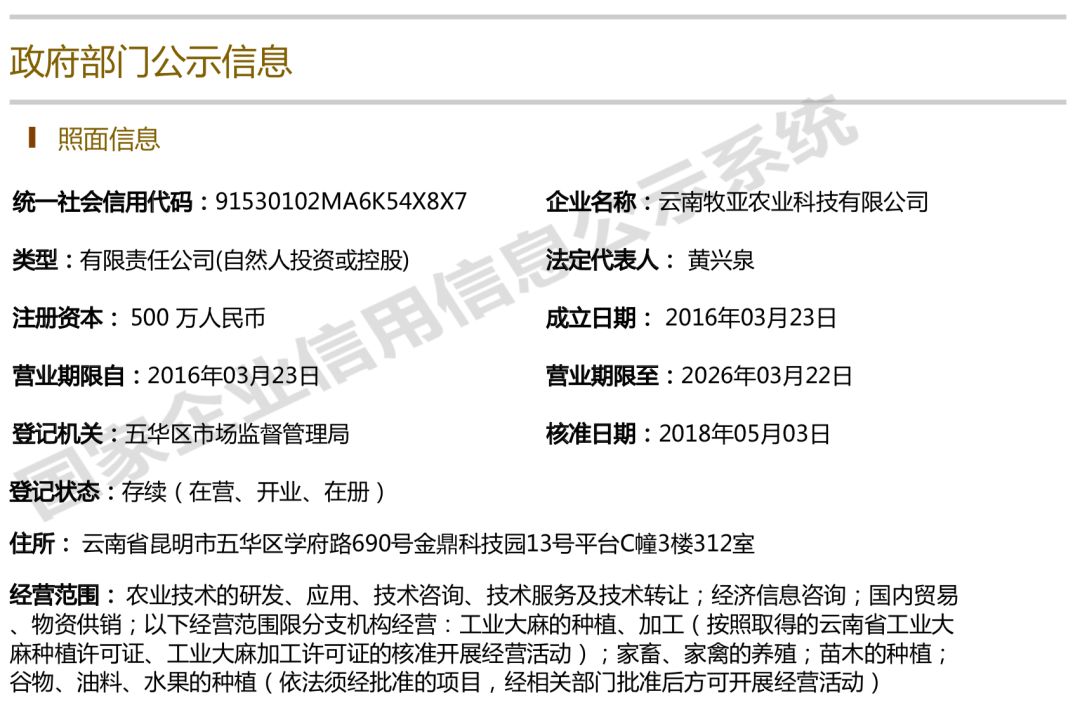

云南牧亚农业科技有限公司于2016年3月在云南省昆明市五华区学府路690号金鼎科技园正式成立,由3名自然人股东合资成立,注册资本500万元。

龙津药业收购云南牧亚的目的是寄希望于通过对外收购为公司带来新的利润增长点。目前,标的公司的主要业务为规模化种植工业大麻。云南牧亚于2016年首次取得《云南省工业大麻种植许可证》,并于2018年4月20日完成换证,批准种植工业大麻面积1.2万亩。

龙津药业成功进军大麻”概念板块,其股价也接连涨停,由7.96元/股(2019年2月28日收盘价)上涨至15.92元/股(2019年5月14日收盘价),股价正好翻了一番。

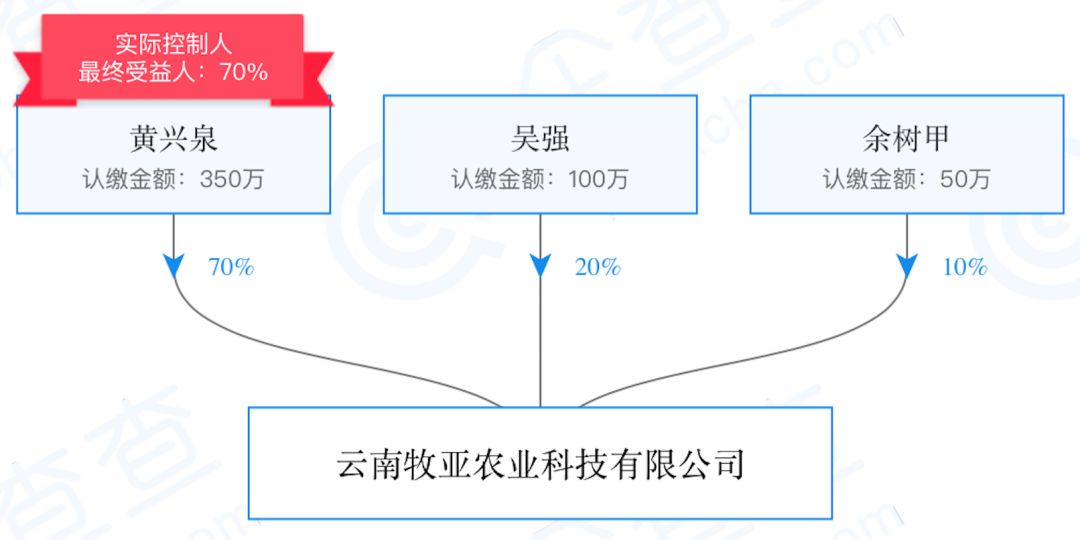

本次交易前,云南牧亚的股权结构如下所示:

龙津药业将分两步走实现对云南牧亚的控股:一是以700万元的价格受让云南牧亚股东黄兴泉、吴强和余树甲共计165万股的股份;二是以800万元对云南牧亚实行增资扩股。

1.股份转让/受让

龙津药业将以700万元的价格从黄兴泉、吴强、余树三位股东手中受让云南牧亚33%的股份,交易价格约为4.24元/股。具体价格如下:

完成股份转让后,云南牧亚的股权结构将变更如下:

2.增资扩股

随后,云南牧亚的注册资本将由人民币500万元增加至人民币685万元。龙津药业将以800万元的价格认购新增的185万股,实现对云南牧亚的控股。增资扩股的交易价格约为4.324元/股,较之前的股权转让/受让价格上涨了0.084元/股。

增资扩股结束后,云南牧亚的股权结构将最终变更如下:

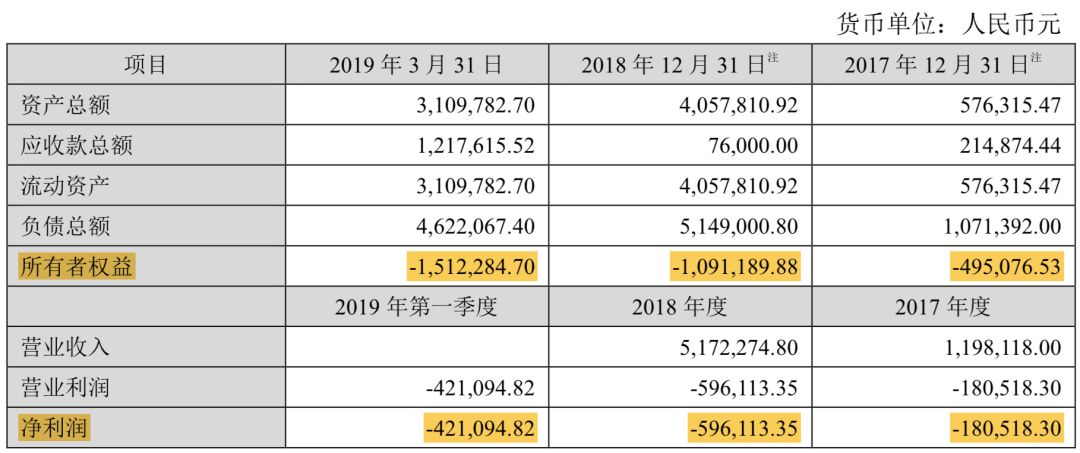

北京亚超资产评估有限公司作为评估机构对云南牧亚以2019年3月31日作为评估基准日,对其权益进行评估。云南牧亚股东全部权益评估价值为1,113.97万元,评估变动额为1,265.20万元,变动率836.60%。

对此,龙津药业坦言,由于对云南牧亚的估值较评估值溢价较大,因此形成的商誉额度较大,若商誉发生减值,龙津药业的业绩将受到较大影响。

另外值得注意的是,云南牧亚的财务审计前后可谓是盈亏两重天。

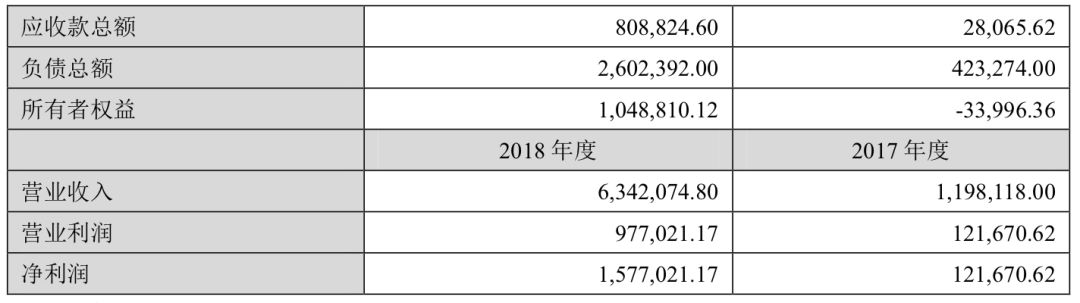

在龙津药业2019年2月28日公告中,对云南牧亚的财务信息披露如下:

然而在龙津药业最新公告中,云南牧亚的资产结构及盈利情况却大变脸,不仅负债大幅增加导致标的公司资不抵债,而且自2017年至今标的公司还实现了连年亏损!

龙津药业也坦言:“财务数据根据公司委托的审计机构中审众环会计师事务所(特殊普通合伙)云南亚太分所出具的《审计报告》(众环云审字(2019)1478号),与公司此前获得的未经审计财务数据存在较大差异。”

尽管如此,云南牧亚的三位股东——黄兴泉、吴强和余树对云南牧亚2019年-2021年的业绩作出了承诺,表示在业绩承诺期的三个年度内实现经审计净利润累计不低于人民币1,655万元,业绩差额由三位股东分别按照70%:20%:10%的比例进行现金全额补偿,并承担连带责任。

如果在2019年,云南牧亚能够完成业绩承诺,对龙津药业业绩 贡献大约达到2018年归属于上市公司股东的净利润的18%。